在中国投资的私募股权投资基金有四种:

一是专门的独立投资基金,拥有多元化的资金来源。

二是大型的多元化金融机构下设的投资基金。这两种基金具有信托性质,他们的投资者包括养老基金、大学和机构、富有的个人、保险公司等。

有趣的是,美国投资者偏好第一种独立投资基金,认为他们的投资决策更独立,而第二种基金可能受母公司的干扰;而欧洲投资者更喜欢第二种基金,认为这类基金因母公司的信誉和资本而更安全。

三是关于中外合资产业投资基金的法规今年出台后,一些新成立的私募股权投资基金。

四是大型企业的投资基金,这种基金的投资服务于其集团的发展战略和投资组合,资金来源于集团内部。资金来源的不同会影响投资基金的结构和管理风格,这是因为不同的资金要求不同的投资目的和战略,对风险的承受能力也不同。

国内的私募的主要运作模式

国内的私募的运作模式可以从5个方面来说,选企业、募集、投资、管理、退出。

1、选企业

有一定知名度的公司,会很早期就介入一些优质项目,因为他们知道创业者在这个时候最需要资金来支持自己的一个想法或者维持公司正常运作。

2、募集

国内私募的募集来源比较复杂,合格投资人即投资最低金额不少于100万元人民币的自然人,才可以进行私募股权投资。

3、投资

募集阶段结束以后,私募基金管理人可以直接投资于早期跟踪的项目,或者选择认为可靠的目标企业,并与被投资企业就股份分配、绩效评价、董事会席位分配等达成投资协议后再进行投资。

4、管理

私募机构一般会指派专门的股权管理负责人入驻企业的董事会,并要求企业董事会不能过于庞大,以免私募机构无法对企业发展决策起作用。

5、退出

私募股权投资都是有存续期限的,存续期满基金就会解散,投资者应得到支付。因此,在投资的一开始就会考虑套现退出的问题。

私募股权投资基金常见的8种架构设计

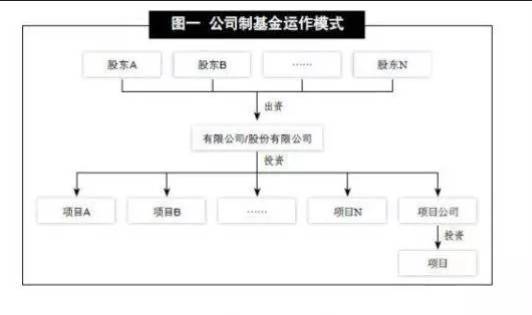

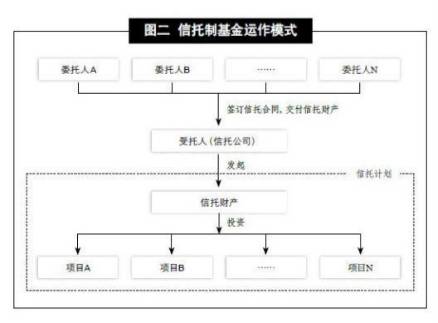

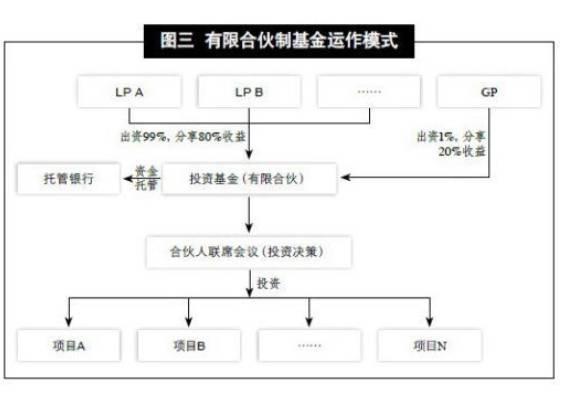

私募股权投资基金(Private Equity Fund)的8种架构设计。分别为公司制、信托制、有限合伙制、公司+有限合伙、公司+信托、母基金FOF、信托+有限合伙、公司+信托+有限合伙等。

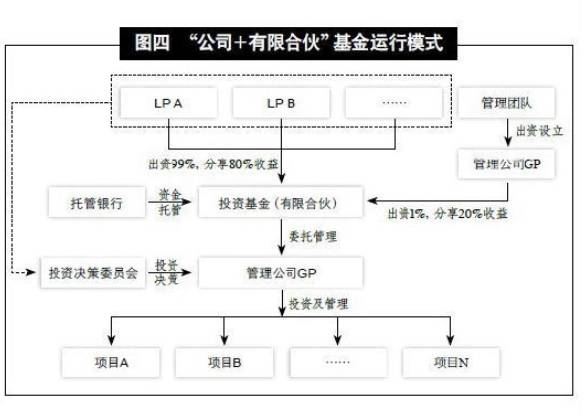

“公司+有限合伙”模式

“公司 有限合伙”模式中,公司是指基金管理人为公司,基金为有限合伙制企业。该模式,是目前较为普遍的股权投资基金操作方式。为了降低管理团队的个人风险,采用“公司 有限合伙”模式,即通过管理团队设立投资管理公司,再以公司作为普通合伙人与自然人、法人LP们一起,设立有限合伙制的股权投资基金。

该模式下,基金由管理公司管理,LP和GP一道遵循既定协议,通过投资决策委员会进行决策。目前国内的知名投资机构多采用该操作方式。

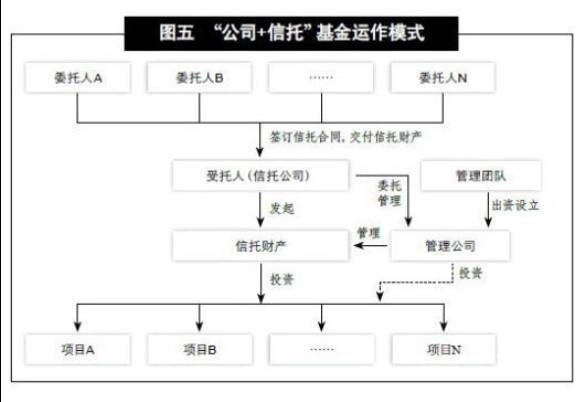

“公司+信托”模式

“公司 信托”的组合模式结合了公司和信托制的特点。即由公司管理基金,通过信托计划取得基金所需的投入资金。在该模式下,信托计划通常由受托人发起设立,委托投资团队作为管理人或财务顾问,建议信托进行股权投资,同时管理公司也可以参与项目跟投。

目前采用该模式的,主要为地产类权益投资项目。此外,一些需要通过快速运作资金的创业投资管理公司,也常常借助信托平台进行资金募集。

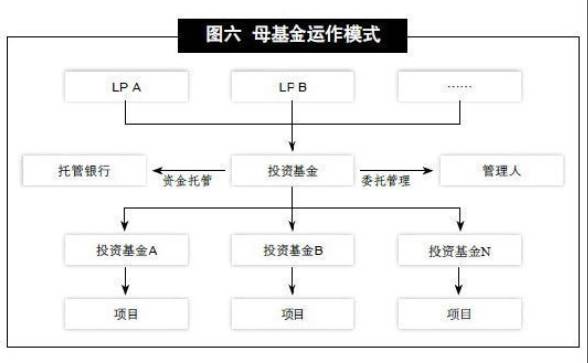

“母基金FOF”模式

母基金是一种专门投资于其他基金的基金,也称为基金中的基金(Fund of Fund),其通过设立私募股权投资基金,进而参与到其他股权投资基金中。母基金利用自身的资金及其管理团队优势,选取合适的权益类基金进行投资;通过优选多只股权投资基金,分散和降低投资风险。

国内各地政府发起的创业投资引导基金、产业引导基金都是以母基金的运作形式存在的。政府利用母基金的运作方式,可以有效地放大财政资金,选择专业的投资团队,引导社会资本介入,快速培育本地产业,特别是政府希望扶持的新兴产业。

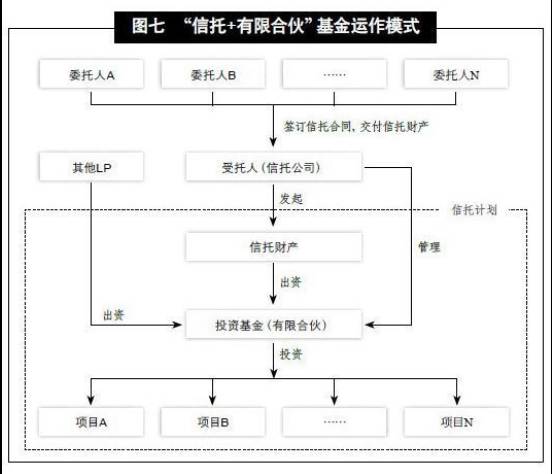

“信托+有限合伙”模式

所谓“有限合伙+信托”,亦可称信托合伙制,指的是信托公司发行信托产品计划向出资人募集资金,并以信托产品作为有限合伙人(LP)参与合伙制企业,而专业投资者或私募基金团队则作为普通合伙人(GP)或者投资顾问提供投资决策,并按条款约定收取相应管理费和利润分红的私募组织形式。

在“有限合伙制信托投资基金”中,私募投资机构是主要的操作者,投资顾问提供投资经验作为智囊,而信托可以保障投资者集合资金的独立性,可以保证被用于合同约定的投资项目(比如只能参与二级市场定向增发),这样就规避了私募机构拿客户的资金违规操作的风险。

架构创新小tips

随着PE/VC机构募资趋难,双GP(一般合伙人)、平行基金等一些创新架构设计的产品出现。双GP可以形成能力上的互补,平行基金可由不同区域不同机构去募资,这些模式是中国PE/VC市场逐步走向成熟的标志。

平行基金

指境内外同时设立两支私募基金,委托同一管理人进行投资管理,寻找项目时两支基金同时进行投资,一般是各占投资额的50%。这两只基金在规模上相当、存续时间也也大致一样,但在法律上,这两只基金是相互独立的,并不隶属于对方。

平行基金具有减少结汇限制、便利资金调配、转换投资主体和策略配置资源的功能,能够在一定程度上规避资金流动限制,延缓资金投入,分享互惠交易和灵活安排退出方式等优势。

双“GP”模式

双GP与单GP在整个有限合伙层面而言并无二致,所谓双GP模式中的两家GP一般均为合作关系,两者共饰GP角色,只是内部分工不同。GP1和GP2的权限划分取决于合伙协议条款的设计。在实践中,一般是由GP1负责执行并担任基金投资管理人,主要负责投资管理事务;而GP2负责执行并担任基金运营商,负责基金日常运营及监督GP1的投资管理。

关于LP和GP,投资圈有个形象的比喻,说出资方的LP是“老婆”的拼音简称,在有钱的LP面前,GP普遍都是“妻管严”。有些基金早前为了募资,有对LP做妥协的现象,如采取出资额大的LP派驻代表进入投资决策委员会并拥有一票否决权,甚至让步到由LP把控项目。尽管“双GP”不是投资界主流,但它确实存在。因此,关于这种既有现象,还有种颇有争议的说法:有人觉得LP和GP应各司其职,互不干涉介入,也有人认为LP介入基金不是坏事,因为对方的经验、资源可以帮助GP筛选企业,辅助所投企业少走弯路。

以上8种架构设计都是基于PE的三大类型:公司型、契约型和有限合伙型。而在PE/VC机构募资趋难的环境下,双“GP”模式、平行基金等也随之出现,如今日益成熟的 PE/VC市场,要求我们更懂得选择投资,更灵活地运用资源。通过两期对于私募股权投资基金的了解,相信现在的你,已经能毫不费力地玩转它了!